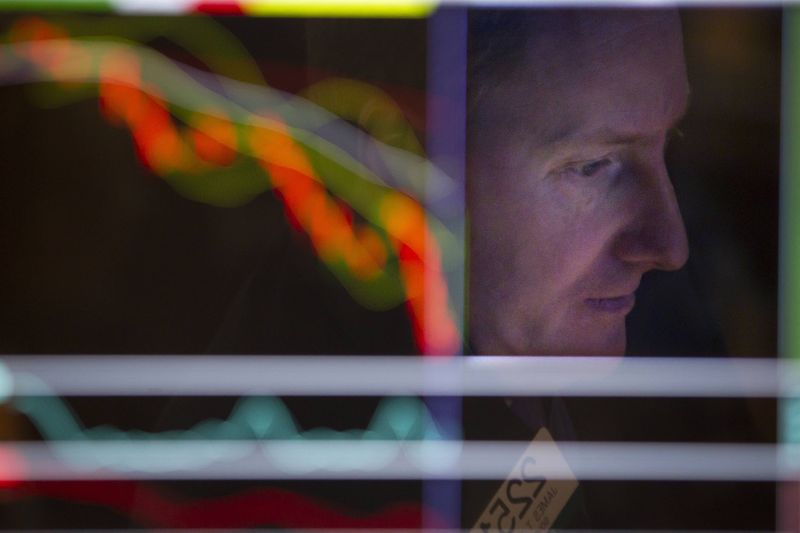

© Reuters. 天然气期货也可为负价 波动率或高于原油

财联社(上海,编辑 )周玲讯,继WTI原油期货价格跌到史上未见的负值后,芝商所(CME)日前发布公告,允许部分品种的天然气合约以负价格交易。分析师表示,如果库存逼近库容上限,天然气价格出现负值完全不足为奇,天然气比原油更难存储,意味着价格的波动率在极端情形下甚至要高过原油。

市场认为,芝商所的天然气期货允许价格出现负值,这说明芝商所认为在目前的供需关系中,天然气价格出现负值是合理的。由于全球疫情目前仍然没有得到有效控制,油气资源供大于求的现状难以转变,因此天然气出现负值的概率仍然存在。

事实上,天然气现货价格历史上已经多次为负。最近一次,2020年3月美国最大的页岩石油盆地——西德克萨斯二叠纪盆地,储备在WahaHub的天然气现货就跌入了负值。

而WahaHub天然气现货价格上次处于负价,是在2019年7月左右。美国能源信息管理局的一份资料提到,该地区天然气现货2019年多次出现负价交易,是因为对外输送的限制。

高储存成本

相比原油,其气体的物理性质决定了其储存难度大成本高,储存成本也更高。

目前天然气的存储方式主要有气态存储和液态存储两种方式,其中前者包括地面储罐储存、管道储存和地下储气罐储存等,设备修建、天然气注入均需要一定成本;而液化天然气必须冷却到零下160摄氏度(零下260华氏度),存储成本相对高昂。。

运输上,原油可以储存于油罐中,或卡车或火车向外运输,而天然气只能通过管道运输。如果管道运力不足,则天然气只能选择直接烧掉,或者找到特殊的装备存储,或重新打回地下。

美国能源信息署(EIA)最新报告显示,截至5月1日当周,EIA天然气库存增加1090亿立方英尺,较前值700亿立方英尺大幅增长了55.7%。

东证期货能化首席分析师金晓分析称,天然气从4月份开始将进入到再库存周期。2019-2020冬季是个暖冬,库存消耗得并不是特别多。进入到再库存周期当中,储存压力就较大。美国目前天然气库存水平较过去5年同期高出20%,欧洲的库存压力则更大。

摩根士丹利油气策略师MartijnRats也表示,今年夏天欧洲的天然气价格可能会变成负数。他认为,除非生产商减少供应,否则价格可能会下降,因为需求已经下降并且库存比平时更多。

“如果库存逼近库容上限,气价出现负值完全不足为奇。天然气比原油更难存储,意味着价格的波动率在极端情形下甚至要高过原油。从过去来看,基准价出现负值很少出现。但是产地气价偶有负值,产地的气难以对外输出。”金晓说。

原油分析师 Barani Krishnan认为,过去10年内,2美元基本上就是美国天然气期货的最低价格,但今年这一价格一直如滑溜溜的鳗鱼,呆不住。

不过,金晓也表示,随着欧美等地逐步解封,需求将逐步回升。很快将进入到夏季,夏季是天然气消费的一个小高峰。预计天然气未来的供需矛盾是朝着改善的方向在前行。如果累库速度比较快,天然气的库容矛盾很可能会在秋季末出现,而非眼前。

多为专业投资者参与

东证期货能化首席分析师金晓也表示,CME允许交易负值是在为极端情形做准备,并不意味着一定会出现。天然气领域,大多是专业投资者在交易,散户参与的比例较小,异乎寻常的持仓应该难以出现,由此给空头创造出狙击多头的机会并不高。

“但是从交割制度本身来看,气价出现负值的可能性是完全存在的。欧洲的矛盾预计会超过美国。此次纳入可以交易负价格并不包括美国的Henry Hub,所以可以暂时无虑。Henry Hub是天然气领域的WTI,全球成交最为活跃的气体期货品种。”金晓说。