向中国公司提供的长期贷款和向小企业提供的贷款以两年多以来最快的速度增长,这表明北京多年来为将流动性转向实体经济所做的努力已开始生效。

尽管中资银行的收入在2020年可能仍将承受压力,但分析人士认为,数据表明银行贷款的违约风险可能低于今年初的水平。他们说,中国的经济复苏似乎站稳了脚跟,因为信贷需求更多地由制造业,基础设施和私营部门驱动,而不是像过去的经济周期那样,房地产,股票和债券投资。

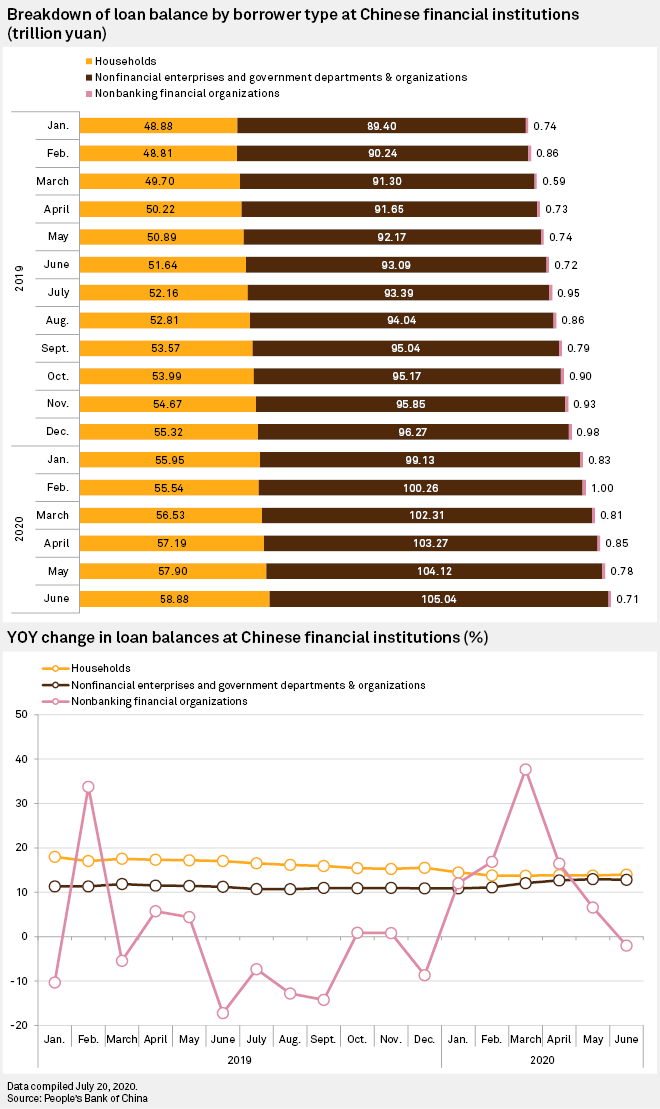

根据中国人民银行7月31日发布的数据,截至6月30日,企业未偿还的中长期贷款较上年同期增长13.4%,至人民币62.22万亿元。这是同比增长最高的一年。自2018年第一季度以来的利率,当时此类贷款比去年同期增长了14%。

根据中国人民银行的数据,截至6月底,个人信贷额度不超过1000万元人民币的所谓“包容性贷款”的未偿还金额同比增长26.5%,至13.55万亿元人民币。这也是自央行于2018年初开始披露季度银行贷款数据以来的最大同比增长。

布鲁斯·庞(Bruce Pang)表示:“我们认为,随着中国经济复苏质量的提高,银行的资产质量将得到改善,因为中国经济复苏的质量要比产业升级和弹性的消费……更多地依赖于产业升级和弹性消费。”中国复兴证券宏观与策略研究部主管告诉标普全球市场情报。

强劲的贷款增长

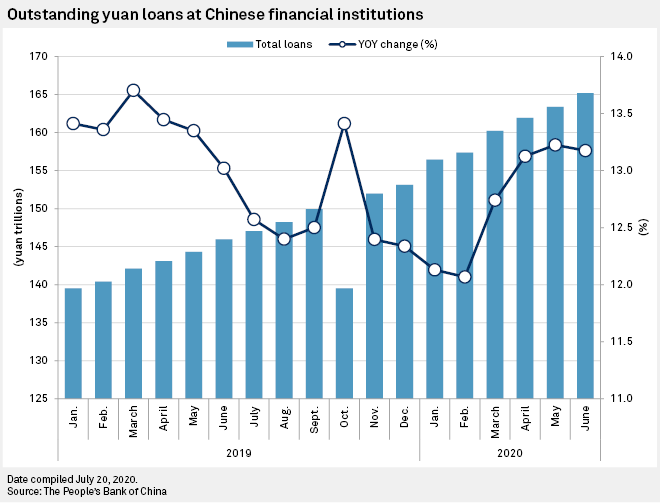

中央银行的数据显示,截至6月底,中国金融机构的未偿还人民币贷款总额同比增长13.2%,至人民币165.20万亿元,创下新纪录。非金融企业和政府部门及组织的未偿贷款同比增长12.8%,是自2019年初以来第二高的增速。

为了振兴最初受到全球贸易紧张局势冲击,然后再受COVID-19冲击的经济,北京一直在敦促银行更积极地放贷,尤其是向信用状况较弱的项目和小型企业放贷。

星展银行(DBS Bank)预计今年人民币贷款将增长13.5%至14%,而包容性贷款可能会跟上其25%至30%的增长。“由于要求银行支持中国经济的复苏,并且[中国人民银行]继续保持市场流动性充裕,在存款增加和注资以支持贷款能力的背景下,[2020年下半年]中国银行将分配更多贷款,星展银行(DBS)中国银行分析师王欣迪(Cindy Wang)在通过电子邮件发送给标普全球市场情报的评论中表示。

自2018年初以来,中国央行已多次降低银行的法定存款准备金率,并逐步降低基准利率以降低融资成本。政府还允许银行推迟对暂停或重组中的一些不良贷款的确认,并启动了由国家资助的中小企业信用担保,以与金融机构分担贷款风险。

ING银行大中华区经济学家彭志刚(Iris Pang)表示,总体而言,银行仍不太愿意向风险较大的小型企业和项目提供贷款。同时,对基础设施项目的贷款(这是长期公司贷款的驱动力之一)很可能在2020年下半年继续增长,从而为国家的经济复苏提供支持。

银行艰难的一年

来自中国复兴的庞先生预计,到2020年下半年,制造业的包容性贷款和贷款可能会继续增长,尽管这些贷款的利率可能会进一步下降。政府已表示,银行应“今年为实体经济贡献1.5万亿元人民币的利润”。

野村证券在7月31日的研究报告中表示,对于中资银行而言,2020年将是“艰难的一年”,因为它们的收益将开始显示出增加的贷款损失准备金和较低的净息差的压力。特别是大型国有银行的股息支付,今年可能会面临压力。

该券商表示,对于按资产计算的美国最大银行而言,其贷款利率每下降10个基点,其净利率就可能平均下降1.9个基点。

该公司还预计,中国工商银行股份有限公司,中国建设银行股份有限公司和中国农业银行股份有限公司的净利润在2019年分别增长4.9%,4.7%和4.6%后,将在2020年下降1%。

截至8月4日,1美元约合6.97人民币。