红刊财经

文 | 胡振明

编辑 | 承承

屹通新材账上货币资金和融资能力明显跟经营规模不匹配,流动资金的使用上存在一定压力,值得注意的是,公司营收和采购方面数据在进行一般财务关系勾稽时,存在数千万元匹配不合理情况,反映出企业的财务数据很可能存在瑕疵。

作为一家高新技术企业,主要生产高性能纯铁粉、合金钢粉、添加剂用铁粉的杭州屹通新材料股份有限公司(简称“屹通新材”)在今年6月份发布了招股说明书申报稿,拟在创业板IPO发行不超过2500万股新股。

就屹通新材招股书披露的报告期(2016年至2018年)三年相关信息来看,营业收入规模虽然是持续增长的,但账上的货币资金和融资能力明显跟经营规模不匹配,与此同时,应收款项占营收比例的居高不下也凸显出企业营运资金周转是有一定压力的。更为重要的是,《红周刊》记者梳理其财务数据间的相互勾稽关系时发现,不仅其报告期的营业收入跟现金流量等财务报表数据存在数千万元数据差异,且采购方面数据同样存在类似情况。

流动资产变现能力持续减弱

招股书披露,屹通新材报告期前两年的货币资金并不多,只是在第3年才出现大幅增长,其中,2016年年末账上货币资金为148.1万元,2017年为616.08万元,而到了2018年年末时,则突增至6551.83万元。与此相关,2016年和2017年经营活动产生的现金流量净额与当期净利润之间存在很大的差距,而到了2018年则要小得多。2016年的营收规模已经超过亿元,而年末屹通新材账上只有一百多万元的货币资金,这说明其当时的手头是并不宽裕的。财报还显示,当时公司经营活动产生的现金流量净额为806.68万元,说明经营业务赚来的现金并不多,意味着为维持正常周转,需要通过融资渠道获得企业正常经营所需资金。

然而,现金流量表却显示,2016年屹通新材的融资并不多,全年筹资活动产生的现金流量流入只有357.41万元,而净额也仅2.41万元。如此情况说明,公司通过负债融资的办法也未能找到资金,这也为什么公司2016年的资产负债率只有13.49%的原因。

到了2017年,随着企业经营规模的增长,净利润也由2016年的2014.75万元提升至4676.45万元,但是这一年的经营活动产生的现金流量净额却为-329.79万元,说明经营活动还是没有给公司带来现金。当然,相比2016年,公司通过借款还是获得了1940万元的现金流入,剔除当年筹资活动现金流出,有996.32万元的筹资净流入,显然这有效缓解了企业资金压力。

2018年,屹通新材经营活动产生的现金流量净额相较前两年要明显高很多,不仅超过了同期4330.35万元净利润,经营活动产生现金流量净额也达到了5053.53万元。对此,公司在招股书中表示,“2018年公司销售商品收到现金较当期营业收入的占比提升,主要系公司应收银行承兑汇票的贴现与到期托收金额增加,该类票据变现金额计入销售商品收到现金,并带动经营活动产生现金流净额显著上升”。

然而即便如此,屹通新材所面临的营运资金压力并未有明显减轻,各报告期末应收账款及应收票据金额依然很高,分别达到7663.74万元、13338.72万元和14522.77万元,占当期营业收入比例为58.34%、52.45%和46.96%,如此的占比情况说明公司有大量资金随着营收规模的扩大而沉淀在应收款项中。

需要注意是,反映公司短期偿债能力的流动比率和速动比率也在持续下降中。报告期内,流动比率由2016年的4.12倍降至2018年的2.51倍,速动比率由期初的3.65倍下降至期末的2.32倍。流动比率和速动比率的持续下降,反映出屹通新材应收款项的变现能力正在减弱,短期偿债能力有所下降。

在这样的资金压力之下,屹通新材通过IPO上市以获得更多的融资是可以理解的,但问题在于其是否会通过IPO把自身原有的问题和风险带到A股市场,进而转嫁到二级市场投资者身上呢?

现金流配不上收入

分析屹通新材招股书披露的财务报表数据,《红周刊》记者发现屹通新材的营业收入与相关现金流量、债权之间数据匹配并不太合理,存在数千万元的偏差。

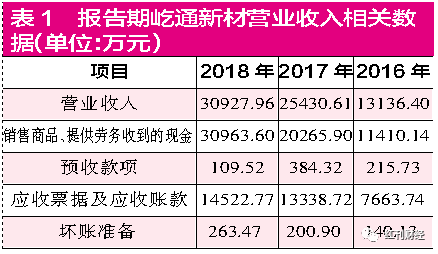

2018年,屹通新材营业收入为30927.96万元(如表1所示),考虑到当年5月1日增值税税率从17%下调至16%的影响,全年含税营业收入达到了35979.52万元。同期,屹通新材“销售商品、提供劳务收到的现金”为30963.60万元,同时预收款项由于完成结算等原因减少了274.80万元。几者数据间相互勾稽,有4741.12万元的含税营业收入未能获得现金流入。理论上,这将形成新增债权。

在资产负债表中,屹通新材2018年年末应收票据及应收账款为14522.77万元,坏账准备263.47万元,则应收款项年末余额为14786.24万元,跟上一年年末应收款项的余额相比,新增了1246.61万元,与理论新增债权相比,相差了3000多万元。

2017年的营收方面数据同样存在问题。其全年营业收入考虑增值税税率影响后,含税营收达到了29753.81万元。同期,“销售商品、提供劳务收到的现金”为20265.90万元,剔除预收款项增加额168.59万元影响,与当年营收相关的现金流量为20097.31万元。将含税营收与现金流量勾稽,有9656.50万元的含税营业收入因未收到现金流入需要在资产负债表中形成新增债权。

然而,2017年年末的应收票据及应收账款13338.72万元及坏账准备200.90万元合计,相比上一年年末相同项目的合计金额仅增长了5735.76万元,相比理论债权,相差了3920.75万元,显然这也是非常异常的。

需要说明的,虽然招股书提到屹通新材存在通过票据背书支付货款的情况,但并没有具体说明金额有多少,如此情况下,招股书所披露的营业收入相关数据是否真实可靠就存在很大不确定性了,需要公司做出合理解释。

采购数据不充分

进一步分析来看,屹通新材的采购方面数据也是十分可疑的,每年也有数千万元的采购数据异常。

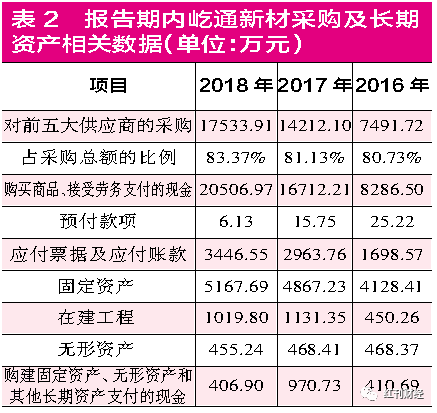

报告期内,屹通新材主要采购废钢、镍及镍粉、铜及铜粉等原材料,其中,2018年向前五大供应商采购了17533.91万元,占采购总额的83.37%(如表2所示),由此可合理测算出,2018年采购总额有21031.44万元。

除了采购总额本身,一般情况下还需要考虑采购过程中产生的进项税额问题,因此在考虑税收变化的影响后,屹通新材2018年的含税采购总额达到了24466.57万元。同期,现金流量表中2018年“购买商品、接受劳务支付的现金”有20506.97万元,该金额跟同期的含税采购总额相比较,两者存在3959.60万元差额。剔除预付款项减少额9.62万元的影响,则理论上将有3949.98万元债务新增。

然而,资产负债表中,2018年年末屹通新材的应付票据及应付账款为3446.55万元,跟上一年年末的2963.76万元相比较,仅增长了482.79万元,与理论新增债务相比,存在3467.19万元的偏差。

与此同时,2018年屹通新材“购建固定资产、无形资产和其他长期资产支付的现金”与固定资产、在建工程、无形资产等长期资产的增长额相差不大,不会对上述分析中应付款项的变化有较大的影响;而至于票据背书支付货款的情况,因公司在招股书中也并未有特殊说明,很难说明其中的票据背书影响会有多少。

2017年,屹通新材向前五大供应商的采购金额14212.10万元,占比81.13%,再考虑17%增值税税率影响,则这一年的含税采购总额达到了20495.69万元。与同期16712.21万元“购买商品、接受劳务支付的现金”项目勾稽,仍有3783.49万元的含税采购额需要体现为应付款项的新增。可事实上,2017年年末,屹通新材的应付票据及应付账款合计相比上一年年末的应付款项合计仅增长1265.18万元,仍有2518.30万元的含税采购额得不到应付款项及现金流量的支持,即便考虑到9.47万元预付款项减少额的影响,差异金额仍然高达2508.84万元。

从2017年固定资产、在建工程、无形资产等长期资产的增长情况,以及相关的“购建固定资产、无形资产和其他长期资产支付的现金”来看,即便对应付款项有所影响,也不太可能导致如此大额的差异。而招股书同样也没有清楚说明2017年票据背书的具体情况,即使我们将2017年营业收入出现的3920.75万元差异和采购中出现的2508.84万元差异做合理对比,仍存在一定的差额情况。因此,如果我们单纯使用票据背书来解释相关数据偏差,显然是有失偏颇的。

关键词:屹通新材