经过近三十年的发展,基金投资已经成为二级市场的重要“流量”,尤其是在过去几年的上涨市场行情的带动下,公募基金的资产管理规模也屡创新高。但众所周知,谁都无法准确预测股市走势,即使拥有专业团队和信息优势的顶尖机构亦是如此。

2021年基金圈出现巨震,抱团白酒消费者一地鸡毛,簇拥新能源周期的旗开得胜。随着市场上公募基金数量与日俱增、业绩日益分化,投资者选择基金的难度也随之上升。

选择基金的“底层逻辑”是什么?很多人会把注意力集中在历史排名上,过往业绩固然重要,但历史首先不会简单重复,其次高水位的业绩和估值正预示了“天花板”,常常让投资者尴尬地沦为“山顶冻人”。

当然,这不意味着投资者应该选择“业绩”靠后的基金。事实上,基金为投资者带来超额回报的主要归因,源于基金经理的选股能力。

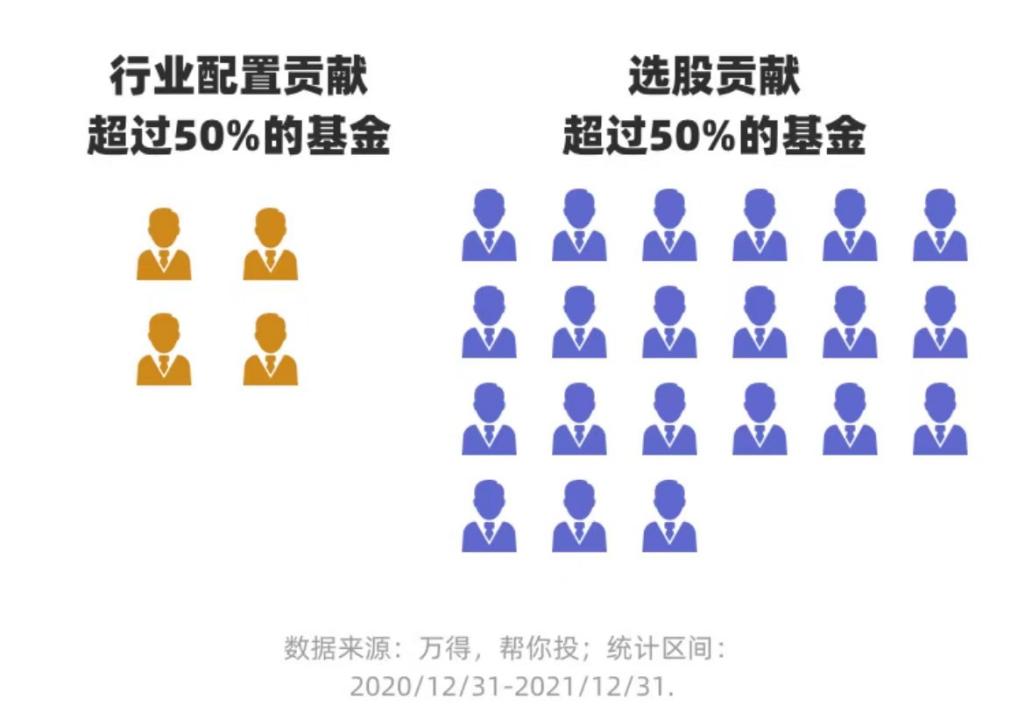

先锋领航投顾旗下基金投顾服务“帮你投”研究发现,以A股市场来看,基金经理基于“选股”获得的超额收益,要远高于“择时”。根据Brinson业绩归因模型,“帮你投”投研团队根据2021年基金年报对市场上符合条件的1564只股票基金进行研究发现:2021年,市场上超过4/5的基金超额收益都来自选股,另外1/5的基金超额收益则来自行业配置。如果把时间拉长到三年,结论也没有变化:近三年超过2/3的基金超额收益来源于选股贡献,另外1/3的基金超额收益主要来源于行业配置。

若进一步针对被动型基金进行分析,可以发现在过去一年里,被动型基金的超额收益同样更多源于“选股”。2021年,选股贡献超过50%的被动基金占比65.50%,行业配置贡献超过50%占比34.50%。

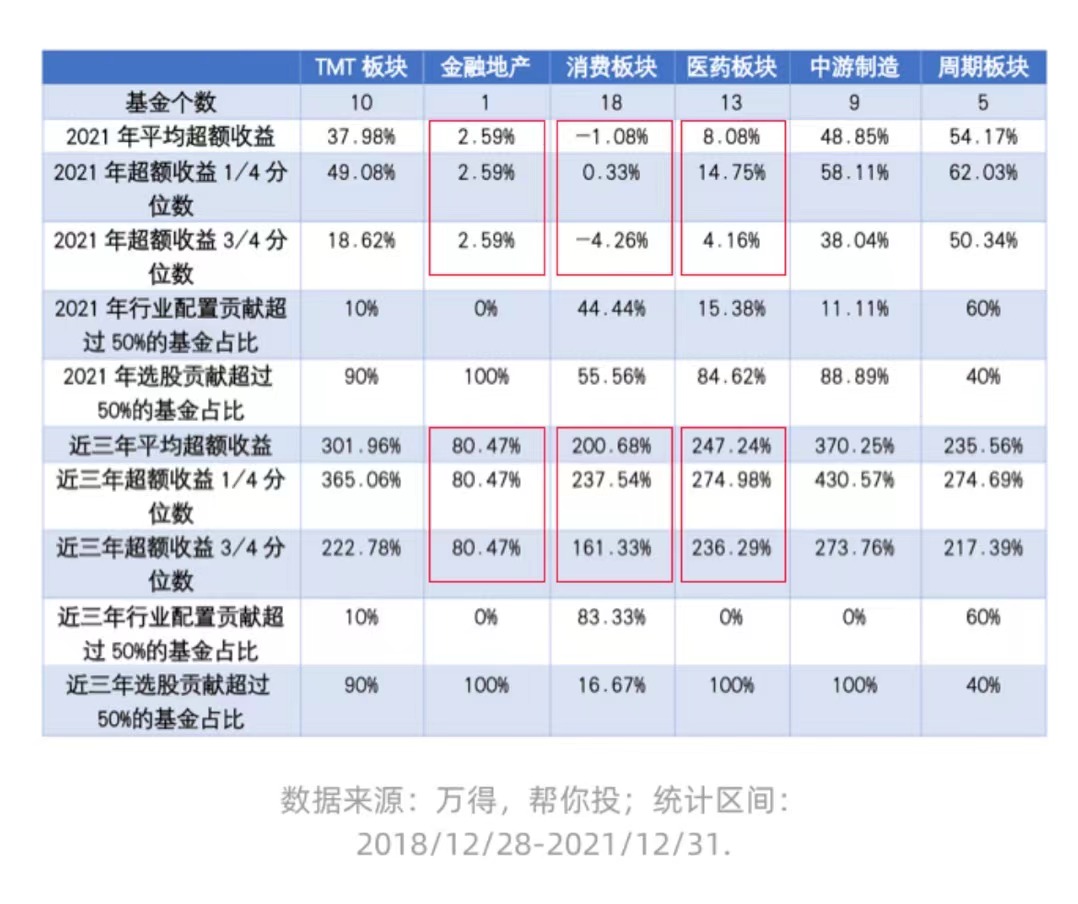

从上述分析可以发现,“选股”能力对于获得超额收益的重要性。去年起,行业表现分化加剧,前几年大热金融地产、消费、医药表现都与此前相去甚远,消费甚至出现了负平均收益。如果投资者集中在单一行业或赛道,很容易就全军覆没。

另外,即使在同一板块赛道内,由于股票众多、良莠不一,选对了正确的股票依然非常关键。所以,能够长期跟踪并确认基金经理的“选股”能力,才是“择基”的底层逻辑。

基于此,依托全委托的基金投顾服务模式,“帮你投”在帮助投资者进行选基、配置、调仓等服务时,会从多个维度评估基金经理获得超额收益的能力来源:是选股、行业配置、还是择时?从而优先配置具备真正选股能力的基金经理,并通过选择优质公司股票来获取长期超额收益。

除此之外,面对多变的市场风格,“帮你投”还会将不同基金经理的风格、行业、类型进行“搭配”,即通过均衡、分散的投资原则,在对基金进行穿透分析中,对行业和个股的集中度进行把控,设置相应的筛选标准,根据市场情况为投资者的投顾组合挑选合适的基金,应对市场的各种变化。

变的是行情,不变的是基民的投资热情。但现在压赛道、贝者风格的投资方式不利于获得长期稳定的业绩。所以,“帮你投”鼓励投资者进行长期且均衡的投资,通过“定投”分摊成本,拉长投资周期,最终获得长期经济增长带来的回报。